בחלק הראשון של המדריך, קיבלנו רקע והבהרה מהי אופציה, הבחנה בין כתב אופציה לאופציית המעו”ף, נתונים כלליים על תנאי המסחר בנגזרים והמחשה כיצד האופציה מרוויחה. בשלב זה נתחיל להיכנס לעומק המנגנון, ועל-כן נדרשת יכולת ריכוז והבנה.

כאמור, תוחלת הרווח באופציה עשויה להיות מאוד גבוהה, אם-כן, מדוע יהיו משקיעים שידירו רגליהם למשמע המילה “אופציה”? מדוע יש כאלו הסולדים לחלוטין מאפיק השקעה זה?

בחלק הנוכחי של המדריך, למרות שזה מוקדם מדי מבחינת הסדר ההגיוני של התוכן, נעסוק בקורלציה הגבוהה הקיימת בין אופציה לסיכון. נעמוד על מרכיב הסיכון והמשמעות שלו בתקווה שנושא חשוב זה יובהר לחלוטין.

בחלק הבא נחזור חזרה למאפייני האופציה, מחירה, ועוד מונחים בסיסיים חשובים לעבודה עם המכשיר הפיננסי המרתק ביותר בבורסה.

ובכן, העובדה שאופציה מסוכנת יותר ממניה לדוגמא, נעוצה בעצם במושג הנקרא “אומגה” (אות גדולה: Ω, אות קטנה:ω ) או לחלופין מרכיב המינוף באופציה ועל כן גם נקרא בשם “מנוף האופציה”. האומגה היא למעשה אות מתוך האותיות בשפה היוונית אך משמעותה רלוונטית משום שהיא אחת מתוך חמשת מדדי הרגישות, שאליהם נגיע בעתיד.

האומגה היא ערך מתמטי המהווה את השינוי באחוזים במחיר האופציה, אשר נגרם משינוי של אחוז אחד במחיר נכס הבסיס (מניה). כלומר אם מחיר של מניה X ישתנה באחוז אחד כלפיי מעלה, מחיר אופציית call (הימור לכיוון עלייה) שכתובה על אותה מניה X יעלה בערך היחסי (אחוזי) של האומגה.

בכדי לדעת מהו הערך של האומגה ניאלץ לעשות חישוב מתמטי פשוט. אך לפני כן, נכיר מושג (אות יוונית) חדש שרלוונטי לחישוב ערך האומגה, והוא השני מבין חמשת מדדי הרגישות.

* משלב זה לאורך כל המדריך, אתחיל להתייחס למדדי הרגישות בלשון נקבה כפי שמקובל מכיוון שאנו עוסקים באותיות.

הדלתא

הערך שלה מהווה למעשה את השינוי הצפוי בערך (מחיר) האופציה כתוצאה משינוי בערך המניה ביחידה אחת. כלומר, מכיוון שציינתי מספר פעמים שכל אופציה מבוססת על נכס בסיס מסוים כגון: מניה, מדד מניות וכולי, ניתן להבין שאם נכס הבסיס נניח יעלה בנקודה אחת, אזי ערך (מחיר) אופציית call על המניה הזאת יעלה בערך הדלתא בש”ח. בניגוד לאומגה ששם השינוי יהיה באחוזים, הרי שבדלתא השינוי הוא שינוי טהור ומתבצע ביחידת המדד של מחיר האופציה, קרי, ב- ₪.

במקרה של אופציית call ערך הדלתא הוא תמיד חיובי ונע בין 0 ל 1. כאשר מחיר המניה עולה ערך אופציית הרכש עולה גם כן.

במקרה של אופציית Put, מקדם מחיר המניה יהיה תמיד שלילי וערכו נע בין 0 ל 1- , הערך השלילי של הדלתא מבטא את העובדה שבעקבות עליית מחיר המניה- ערך האופציה יורד.

הגורמים המשפיעים על הדלתא:

מחיר נכס הבסיס- ככל שמחיר נכס הבסיס עולה גדל ערך הדלתא של האופציות גדל.

זמן לפקיעה- ככל שהזמן לפקיעה ארוך יותר הדלתא גדלה.

סטיית התקן- ככל שתנודתיות נכס הבסיס גדולה יותר הדלתא גדולה יותר.

הריבית – ככל שהריבית גדולה יותר הדלתא גדלה.

*הערה: חלק מהמונחים המופיעים לעיל ואשר יופיעו להלן לא מוכרים עדיין, אך בעתיד הכול יובן ויובהר.

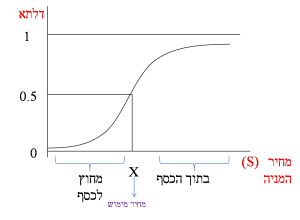

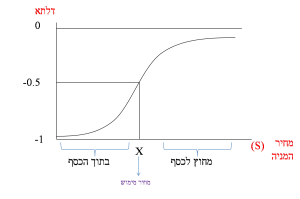

על מנת להמחיש את התנהגות הדלתא אציג גרף אחד המתאים לדלתא השייכת לאופציית call וגרף שני המתאים לדלתא המשקפת אופציית put, בהתאמה.

התנהגות הדלתא של אופציית Call:

ניתן לראות שהדלתא עולה עם העלייה במחיר המניה. הרגישות הגבוהה ביותר מתקבלת סביב מחיר המימוש.

התנהגות הדלתא של אופציית Put:

כעת, לאחר שקיבלנו מושג מהי הדלתא, ניתן להשתמש בה בנוסחה לצורך חישוב ערך האומגה:

להזכירכם, האומגה היא למעשה המנוף הגלום באופציה. האומגה מודדת את השינוי ב %, בעוד שהדלתא מודדת שינוי אבסולוטי.

אומגה= דלתא*{(שינוי ערך האופציה באחוזים (VC/VP) / שינוי מחיר המניה באחוזים (S)}

אומגה Call=דלתא*(S/VC)

אומגה Put =דלתא*(S/VP)

VC- מחיר אופציית call

VP- מחיר אופציית put

S- מחיר נכס הבסיס (מניה)

כמובן, דוגמה! אם ידוע לנו ש:

1.מחיר מניה (S)= 80

2.מחיר אופציה (VC)= 2.36

3. דלתא Call= 0.62

מהי האומגה (Ω) של האופציה הנ”ל?

פתרון: אומגה = Call 0.62*(80/2.36)= 21

כלומר במידה ומחיר המניה יעלה ב 1%, אזי, מחיר האופציה יעלה ב 21%.

כעת בהשראת הדוגמה לעיל, סבור אני שהצלחתם להבין מדוע וכיצד אפשרי להרוויח המון כסף באופציות, וקיבלתם המחשה קטנה לתשואות המציאותיות מדי יום.

אבל… בדיוק באותה דרך שבה המינוף פועל לצד החיובי ומניב תשואות יפות, כן הוא פועל לכיוון השני ומגדיל את ההפסד בעקבות האומגה שלעיתים נברך אותה ולעיתים נקלל אותה.

אם נמשיך את הדוגמה על אותה מניה:

1. מחיר המניה (S) כאמור = 80

2. מחיר האופציה (VP)= 1.58

3. דלתא Put= 0.42-

פתרון: אומגה Put = -0.42*(80/1.58)= -21.26

כלומר עלייה של מחיר המניה ב 1% תוריד את מחיר האופציה ב 21.26%.

מי שהימר (קנה) על אופציית put ירוויח 21.26%, אך מי שהימר (קנה) אופציית call יפסיד 21.26%.

אם נסכם את הדברים לחלק זה, הכרנו שני מושגים חשובים מאוד לסביבת העבודה בהשקעה בשימוש באופציות- הדלתא והאומגה. אך בעומק הדברים, למדנו שהמרכיב “שבזכותו” משקיעים מצליחים לעשות תשואות פנטסטיות, הוא אף המרכיב “שבאשמתו” משקיעים מפסידים עשרות אחוזים ולעיתים את כל כספם.

לכן, ראוי לו לכל משקיע ראשית, שיהיה מודע לסיכון הכרוך בכל השקעה, ורק לאחר מכן שיביט אל ציר תוחלת התשואה שקורץ ונוצץ מאוד כאשר מדובר באופציות!!

מאת: עומרי שבי, B.A בכלכלה ומימון